Kolejny świetny kwartał na rynku VC! Zobacz podsumowanie Q3 2021 PFR Ventures i Inovo VP

PFR Ventures i Inovo Venture Partners podsumowały kolejny kwartał 2021 roku na rynku VC. Zgodnie z przedstawionym raportem, 105 funduszy zainwestowało 582 mln zł w 110 spółek. Jak minione trzy miesiące prezentują się względem analogicznego okresu w roku ubiegłym? Sprawdź szczegóły!

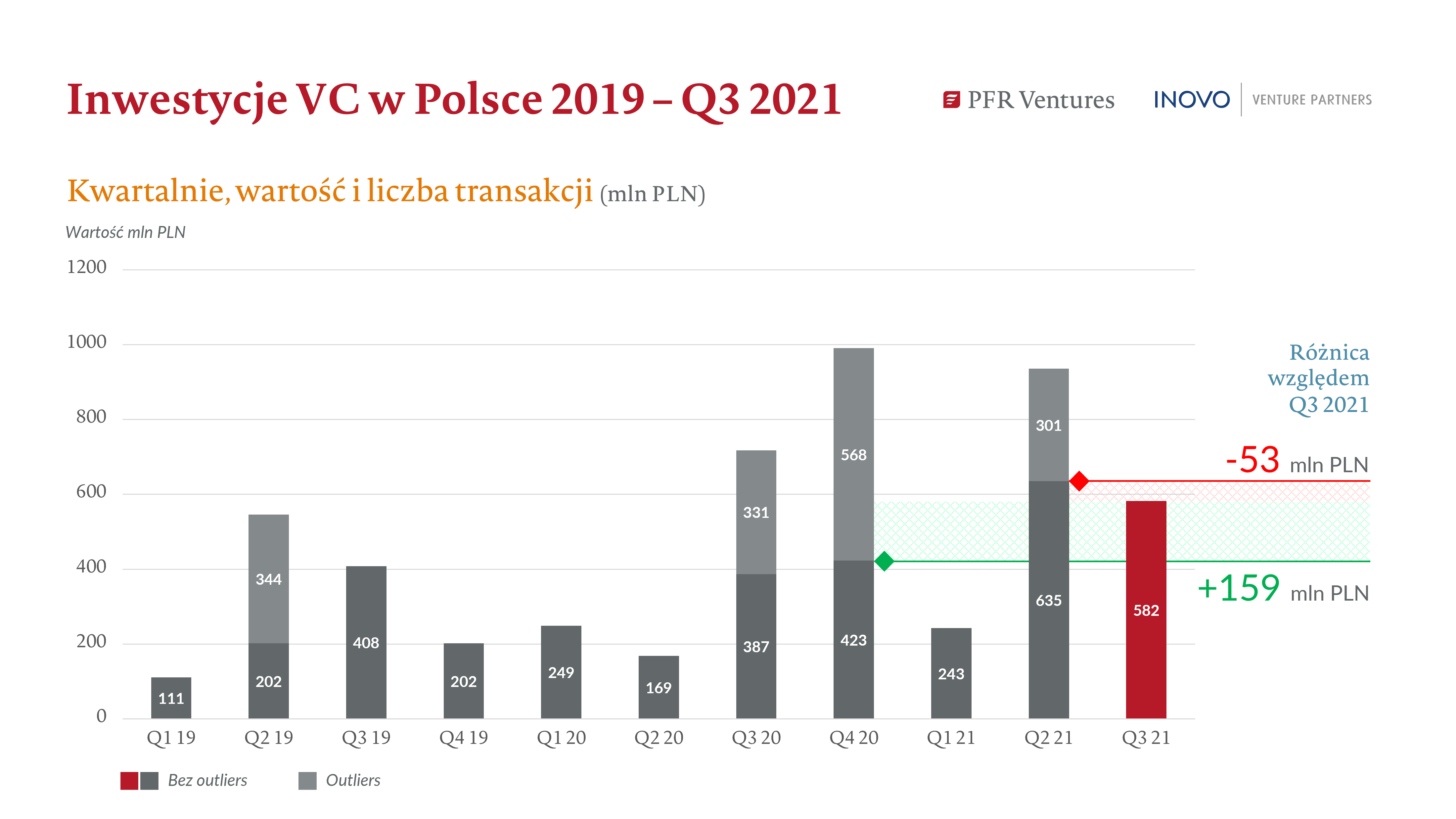

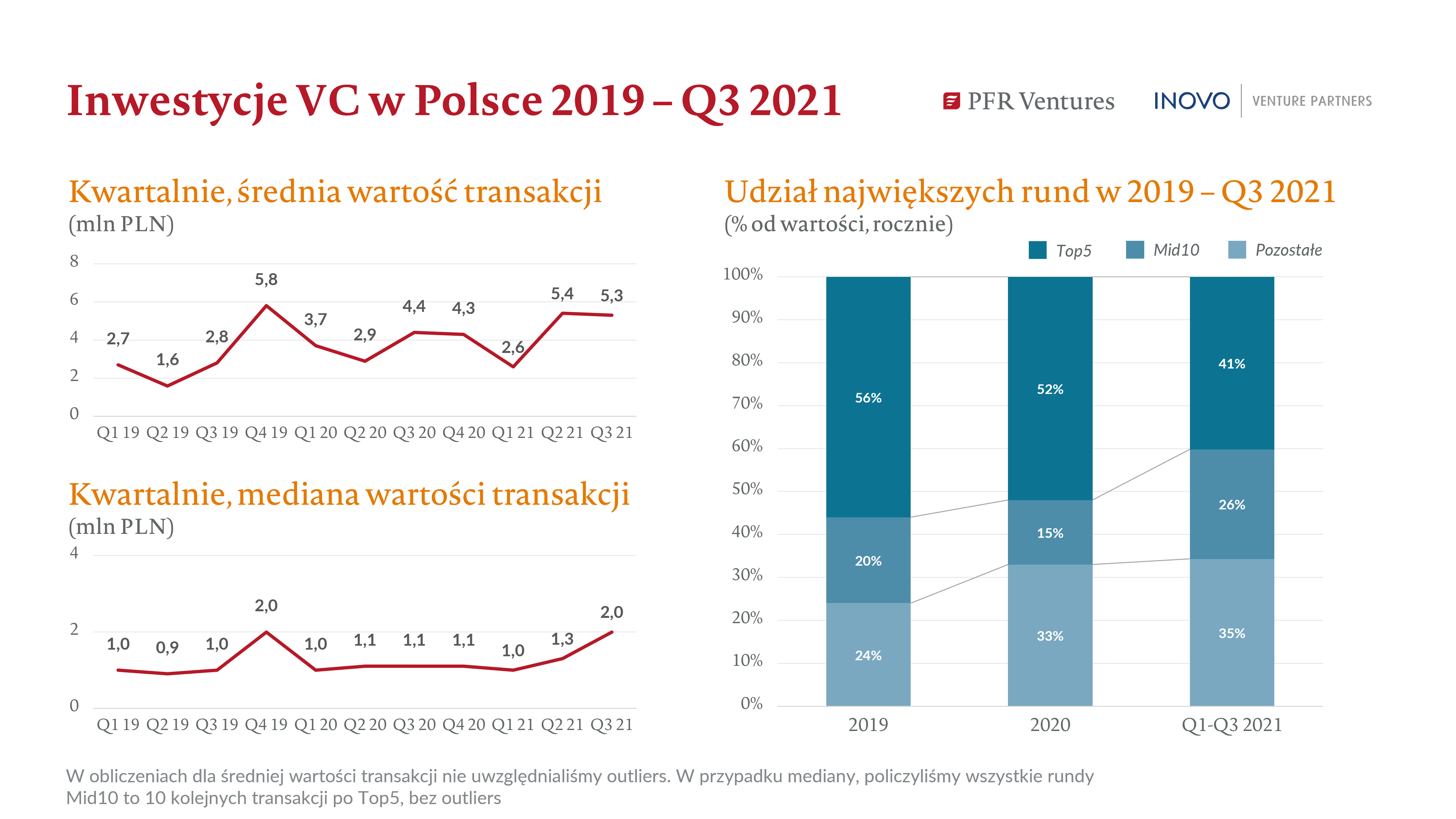

Q3 były kolejnym bardzo udanym okresem dla polskiego rynku VC. Zainwestowane przez fundusze 582 mld zł czyni z III kwartału 2021 r. jeden z najmocniejszych, jakie można było zaobserwować na polskim rynku venture capital. Analogiczne miesiące zeszłego roku zakończyły się (nie licząc transakcji outliers) inwestycjami na kwotę 387 mln zł, w związku z czym tegoroczny wynik jest lepszy o niemal 200 mln zł. Jednocześnie znacznie wzrosła mediana transakcji, wyrównując rekord na poziomie 2 mln zł. Jest to wartość o ponad połowę wyższa niż ta w poprzednim kwartale i o 82% wyższą względem Q3 w zeszłym roku.

- Trzeci kwartał wyróżnił się wzrostem finansowania na etapie rund A. Jest to bardzo pozytywny trend, jaki mamy nadzieję będzie się utrzymywał w kolejnych miesiącach. Średnia wartość rundy A w ostatnich latach to ponad 17 mln zł. Pojedyncza spółka potrafi na tym etapie pozyskać nawet 50-100 mln zł. Bardziej dojrzałe rundy przełożyły się też na skok mediany i średniej wartości transakcji dla całego rynku – powiedział Aleksander Mokrzycki, wiceprezes w PFR Ventures.

Jakie ciekawe trendy można zauważyć w podsumowaniu III kwartału 2021 roku?

1.Wartość transakcji w trzech pierwszych kwartałach 2021 r. osiągnęła rekordowe 1,46 mld zł.

Oznacza to, że już teraz możemy stwierdzić, że rok 2021 jest najbardziej owocnym pod kątem wartości dokonanych inwestycji. Licząc megarundę Uncapped, opiewającą na 301 mln zł, w 9 miesięcy udało się przewyższyć o 40 procent wynik z całego 2019 roku.

- Jedną z największych była runda Jutro Medical. Zaledwie 7 miesięcy po rundzie pre-seed spółka zebrała aż 27 mln zł na etapie seed. To największa inwestycja, jakiej dokonaliśmy do tej pory – podsumował ostatni kwartał Tomasz Swieboda, partner w Inovo Venture Partners, które współtworzy raport „Transakcje na polskim rynku VC w Q3 2021”.

- Adam Janczewski jest jednym z topowych founderów, wierzymy w jego wizję i chcemy wspierać go na drodze do zrewolucjonizowania opieki zdrowotnej w Polsce i nie tylko. Q3 był mocnym kwartałem, a Q4 zapowiada się jeszcze lepiej. Już słychać zapowiedzi kolejnych dużych rund, w tym z naszego portfolio. Jeśli potwierdzi się transakcja “pierwszego unicorna”, można już chłodzić szampana – dodał Tomasz Swieboda.

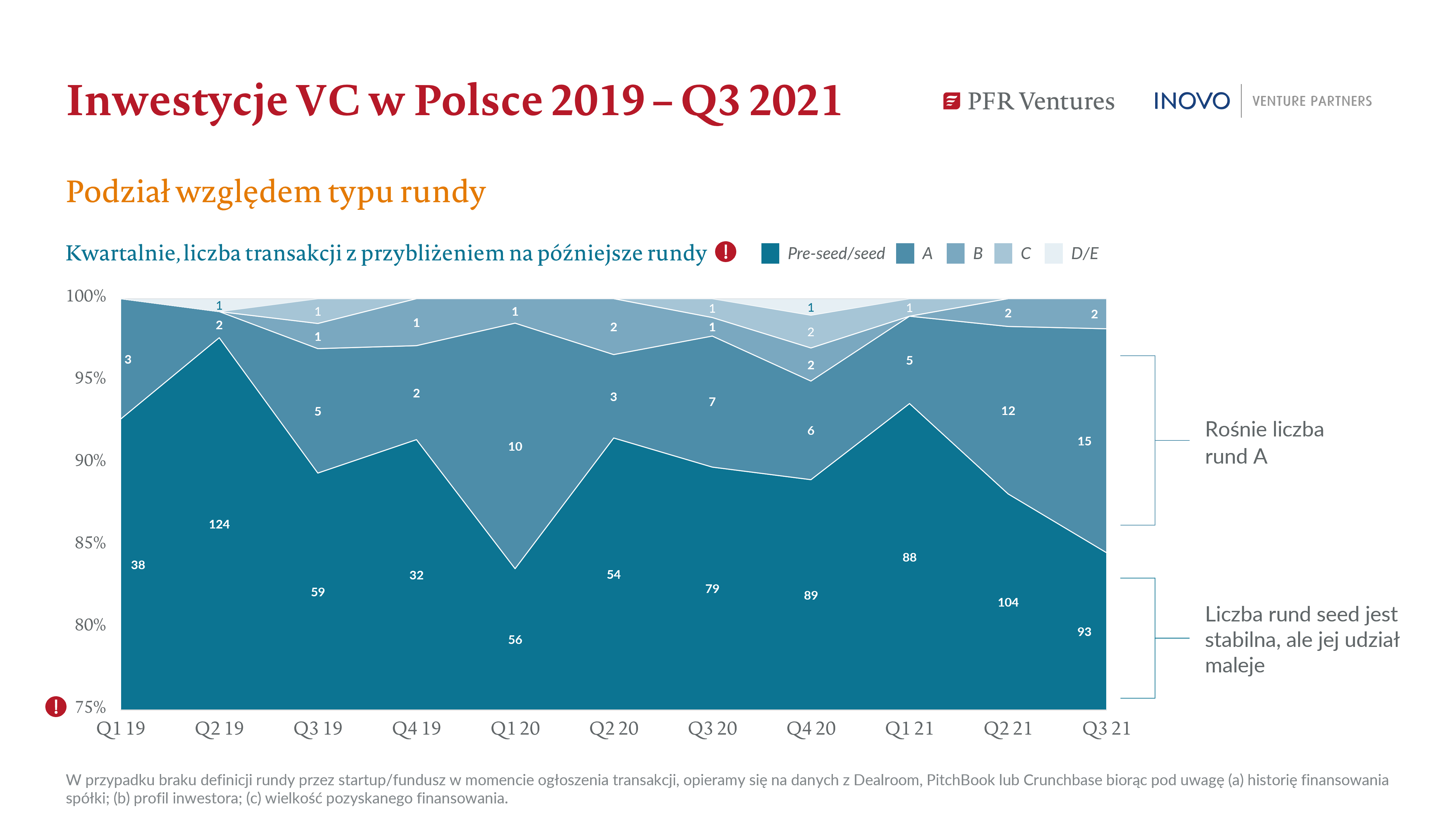

2. Kwartalnie średnio 95 spółek pozyskuje finansowanie w etapach pre-seed/seed.

To wartość wyższa o aż 37% niż w ubiegłym roku (69) i o niemal 50% niż dwa lata temu (63). Wzrasta też liczba rund A – w tym roku kwartalnie jest ich w przybliżeniu 10, czyli o 64% więcej niż w 2020 (6,5) i 2,5 razy więcej niż w 2019 roku.

- W Polsce w tym roku zasiewa się bardzo dużo - kwartalnie mamy średnio 95 spółek na etapach pre-seed i seed. Liczby pokazują, że ekosystem dojrzewa: nie ma problemu z dostępem do kapitału, a najlepsi founderzy z powodzeniem pozyskują środki zarówno od polskich, jak i zagranicznych funduszy. Przedsiębiorcy nie tylko nie boją się zakładać nowe firmy, ale też z sukcesem potrafią je rozwijać – wskazał partner w Inovo Venture Partners, Maciej Małysz.

3. Duży udział polskich funduszy w finansowaniu inwestycji.

Mijający kwartał był czasem dużej aktywności rodzimych funduszy, także w zakresie koinwestycji z międzynarodowymi inwestorami, co zaowocowało przeprowadzeniem 102 transakcji przez polskie zespoły. Aż 61% zainwestowanych w pierwszym kwartale środków to kapitał publiczno-prywatny, a udział międzynarodowych funduszy w transakcjach wyniósł 29%. Jednocześnie 84 ze 110 transakcji bazowało na kapitale publiczno-prywatnym.

- Udział koinwestycji funduszy polskich z międzynarodowymi wzrósł o 8 punktów procentowych względem poprzedniego kwartału. Oznacza to wzrost znaczenia międzynarodowych relacji budowanych przez lokalne fundusze. Ustabilizowanie się trendu wzrostowego w całym roku 2021 może się przełożyć na ustawienie wskaźnika na pułapie z końca 2020 (27%) – wskazał Piotr Marszałek, analityk w PFR Ventures.

47 ze 110 transakcji to inwestycje z udziałem funduszy PFR Ventures. W trzecim kwartale zapewniły one blisko 50% kapitału dla innowacyjnych przedsiębiorstw. Istotną rolę w segmencie zalążkowym odgrywały też fundusze Narodowego Centrum Badań i Rozwoju, które dokonały 30 transakcji (~7% udziału w wartości). Z kolei piętnaście największych rund finansowania przełożyło się na 65% wartości wszystkich rund finansowania w pierwszym kwartale.

Wśród spółek, które zebrały największe rundy finansowania znajdują się Proteon Pharmaceuticals i Vue Storefront. Pierwsza spółka, od międzynarodowych funduszy VC, inwestora branżowego, lokalnego funduszu Montis Capital oraz Polskiego Funduszu Rozwoju pozyskała blisko 100 mln zł. Vue Storefront sfinalizowało transakcję z funduszami Creandum, Earlybird, Paua Ventures i Movens Capital na kwotę 69 mln zł, a więcej o inwestycji przeczytacie w naszym artykule.

Pełen tekst raportu możesz przeczytać na stronie PFR Ventures.

Czy Polska ma aż 8 jednorożców? Przeczytaj zaskakujące wnioski z raportu Dealroom i Google!