Wysoka liczba transakcji i duże inwestycje polskich VC na rynkach zagranicznych – raport PFR Ventures za Q1

PFR Ventures i Inovo Venture Partners podsumowały pierwszy kwartał 2021 r. pod kątem transakcji na polskim rynku venture capital. Choć wartość dokonanych inwestycji jest niższa niż w poprzednich kwartałach, to ich liczba – 94, zdecydowanie przekracza poziom notowany w analogicznym okresie ubiegłego roku. Przeczytajcie szczegóły!

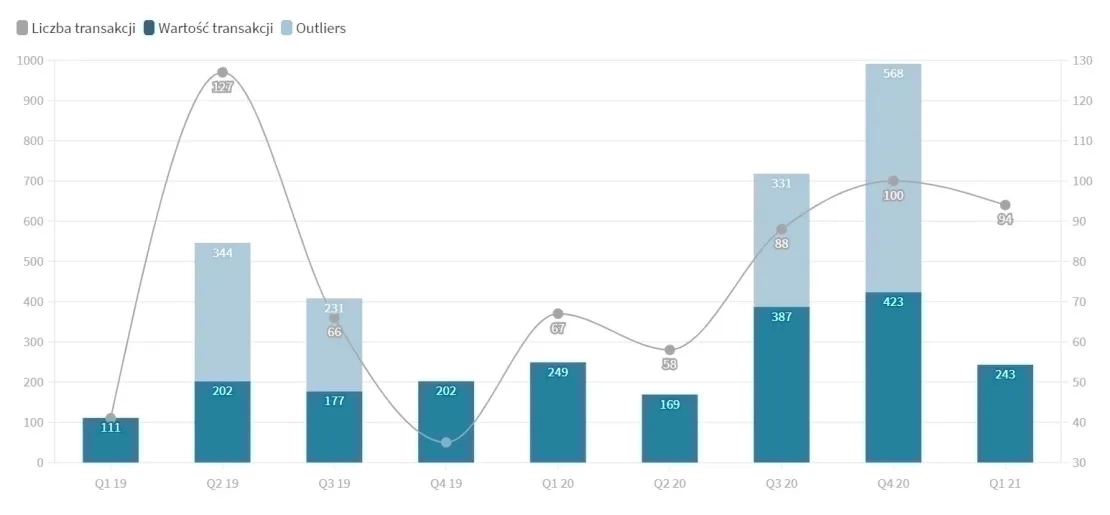

Wartość dokonanych w pierwszych trzech miesiącach bieżącego roku transakcji opiewa na 243 mln zł. Jest to zatem mniej, niż miało to miejsce zarówno na początku zeszłego roku – wartość inwestycji w Q1 2020 wynosiła 249 mld zł, jak i w trzecim oraz czwartym kwartale, w których – nie licząc transakcji outliers – było to odpowiednio 387 mln zł i 423 mln zł.

Ważne jest jednak spojrzenie na liczbę dokonanych inwestycji, która w pierwszych trzech miesiącach 2021 r. wyniosła 94. Od początku ubiegłego roku tylko Q4 2020 był bardziej obfity, przynosząc równo 100 transakcji. W pierwszym kwartale 2020 r. było ich 67, w drugim 58, a w trzecim 88.

"W pierwszym kwartale 2021 odnotowaliśmy blisko 100 transakcji. Patrząc na historyczne dane, to dobre otwarcie nowego roku. Wartość dostarczonego kapitału, porównując do analogicznego okresu z 2020, utrzymała się na tym samym poziomie. Spora liczba inwestycji i brak dużych rund przełożyły się na spadek średniej wartości transakcji. W następnych kwartałach rynek powinien wrócić w okolice 4 mln zł. W dłuższej perspektywie widzę szansę na podniesienie średniego ticketu"

– wskazał w raporcie Aleksander Mokrzycki, wiceprezes zarządu w PFR Ventures.

Co ciekawe, aż 88% z dokonanych inwestycji miało miejsce w rundzie pre-seed oraz seed. Tylko 5 proc. ulokowanego przez fundusze VC kapitału pochodzi z rundy A i 1 proc. z rundy B.

"Wartość inwestycji na polskim rynku VC w Q1 2021 r. była zbliżona do odnotowanej przed rokiem, natomiast samych transakcji było o 40%. więcej. Kapitał w rundach pre-seed lub seed otrzymało bardzo dużo młodych startupów. Część z nich w niedalekiej przyszłości pozyska dalsze, większe finansowanie, co przełoży się na wzrost wartości i umocnienie naszego ekosystemu"

– wskazał z kolei Tomasz Świeboda, partner w Inovo Venture Partners, które przyczyniło się do powstania raportu.

Pozytywną informacją jest wzrost wartości dostarczonego przez polskie fundusze VC rodzimym spółkom kapitału. W pierwszym kwartale 2021 r. za aż 65% wartości wszystkich transakcji odpowiadały VC z polski, a w przypadku 21% była to koinwestycja z międzynarodowym funduszem.

Bardzo wysoką wartość ma kapitał zainwestowany przez rodzime VC w zagraniczne spółki. W samym Q1 2021 wartość tego typu transakcji wyniósł aż 139 mln zł przy 19 transakcjach. Dla porównania, przez cały zeszły rok polskie VC zainwestowały na rynkach zagranicznych 101,5 mln zł przy 29 transakcjach.

"Przez ostatnie kilka lat polskie zespoły VC zaczęły nie tylko dołączać do inwestycji zagranicznych jako koinwestor, ale również coraz częściej obejmują główną rolę w syndykacie inwestorskim z uznanymi funduszami. Dzięki, między innymi, budowaniu specjalizacji wewnątrz funduszowej takiej jak na przykład OTB w deeptech, Innovation Nest w Saasach czy Market One Capital w platformach z efektami sieciowymi jesteśmy pewni, że ten trend będzie się tylko umacniał w kolejnych latach, czego zapowiedź widzimy na przedstawionych danych"

– wskazał w raporcie Michał Mroczkowski, Investment Manager w Market One Capital.

Pełną treść raportu możecie znaleźć na stronie.