Prawo w umowie z VC: przywileje funduszu w umowie inwestycyjnej

Jesteś początkującym founderem i nie wiesz na co zwrócić uwagę poczas rozmów z VC i podpisywania umowy? Nasz nowy cykl jest po to, żeby Ci pomóc. Eksperci z kancelarii prawnych obsługujących start-upy i VC podpowiedzą Ci, na co zwrócić uwagę, żeby nie podpisać niekorzystnej umowy. Zapraszamy!

Od momentu, gdy dany startup staje się spółką portfelową funduszu VC, fundusz dba o to, aby spółka rozwijała się dynamicznie, o zaangażowanie founderów i ich godziwe wynagrodzenie, a także o pozyskanie kolejnych rund inwestycyjnych i zwiększenie dochodowości startupu. Niemniej jednak naczelnym celem funduszu VC jest realizacja wyjścia inwestycyjnego (exitu) i spieniężenie posiadanych przez niego udziałów za cenę stanowiącą wielokrotność jego inwestycji. Dopiero wtedy fundusz będzie w stanie spłacić swoich inwestorów, wynagrodzić zespół zarządzający oraz wypełnić cel, dla którego został zawiązany. Nie może dziwić fakt, że zarządzający VC starają się zastrzegać w umowach inwestycyjnych klauzule, które ten cel umożliwią. W tym artykule omawiam dwie z takich klauzul, które w imieniu klientów naszej kancelarii zastrzegamy najczęściej – chodzi o preferencję likwidacyjną oraz prawo tag-along.

Preferencja likwidacyjna

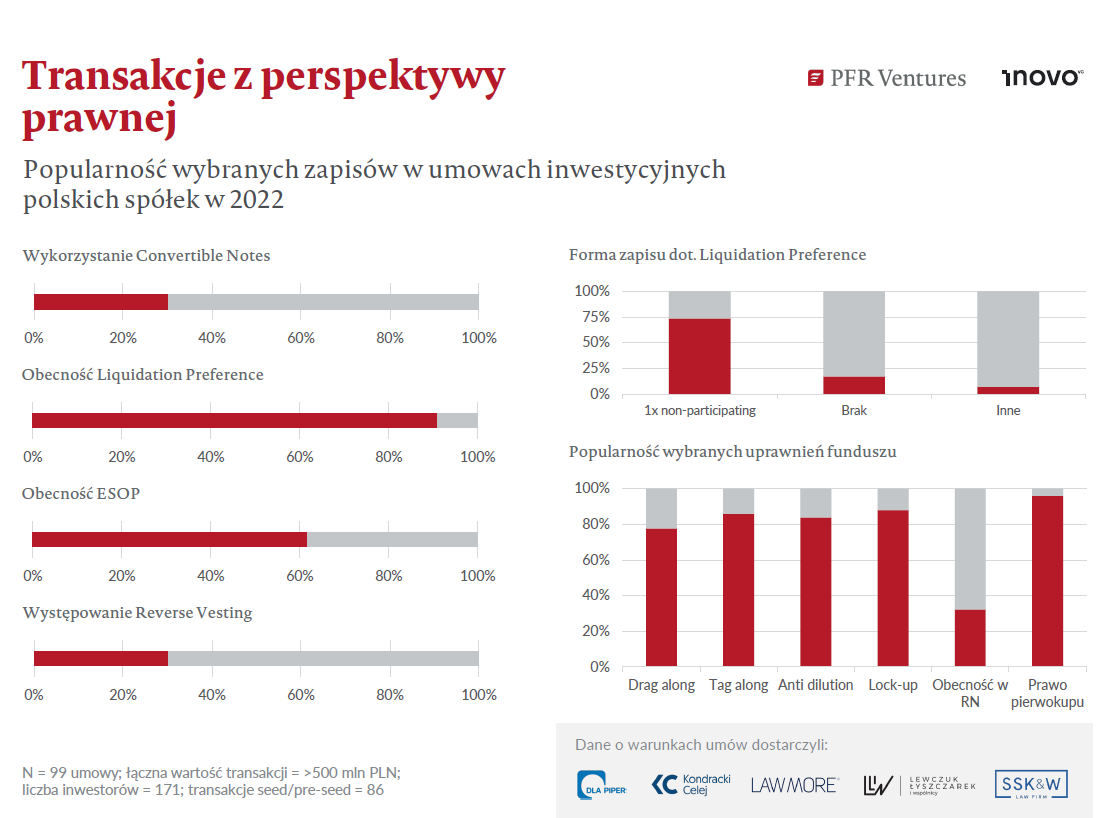

Preferencja likwidacyjna jest najprawdopodobniej najistotniejszym przywilejem wymaganym przez inwestorów VC z punktu widzenia wyjścia inwestycyjnego. Zgodnie z opublikowanym przez PFR Ventures raportem „Transakcje na polskim rynku VC w 2022 roku” preferencja likwidacyjna była stosowana w około 90% umów inwestycyjnych, co tylko potwierdza wagę tego uprawnienia.

W daleko idącym skrócie preferencja likwidacyjna zapewnia inwestorowi pierwszeństwo uzyskania środków pochodzących z określonych, istotnych transakcji dotyczących udziałów lub majątku startupu. Standardowymi transakcjami, które prowadzą do uaktywnienia preferencji likwidacyjnej, są tzw. Transakcje zmiany kontroli (zbycie ponad 50% udziałów w spółce), transakcje zbycia przedsiębiorstwa, czy transakcje zbycia istotnych aktywów spółki (zwane też zdarzeniami likwidacji). Wszystkie te transakcje prowadzą de facto do sprzedaży startupu. W przypadku zaistnienia takiej transakcji spółka powinna zapewnić, aby w pierwszej kolejności środki z niej uzyskane trafiły do uprzywilejowanego inwestora, oczywiście w kwocie określonej w dokumentacji inwestycyjnej.

To właśnie kwota jaka ma trafić do inwestora jest przedmiotem częstych negocjacji. Na rynku VC możemy rozróżnić dwa podstawowe rodzaje preferencji likwidacyjnej: preferencję partycypacyjną oraz niepartycypacyjną. Każde inne mechanizmy są tak naprawdę ich modyfikacjami lub rozwinięciem. Częściej spotykana jest preferencja niepartycypacyjna, więc zacznę od niej.

W przypadku zaistnienia zdarzeń likwidacji, które obejmowałoby cały pakiet udziałów posiadanych przez inwestora, taki inwestor w ramach preferencji niepartycypacyjnej otrzymałby wyższą z następujących kwot: (1) kwoty jego inwestycji, albo (2) kwoty, którą uzyskałby, gdyby wszystkie wpływy ze zdarzenia likwidacyjnego były dzielone proporcjonalnie (pro rata) do posiadanych udziałów. Następnie, po zaspokojeniu inwestora, pozostałe środki dzielone są pomiędzy pozostałych wspólników (z wyłączeniem inwestora) – a więc inwestor nie partycypuje w dalszym podziale środków i stąd nazwa tego rodzaju preferencji.

Preferencja partycypacyjna różni się tym, że inwestor najpierw otrzymuje gwarantowaną kwotę zwrotu (najczęściej jest to równowartość jego inwestycji w spółkę), a następnie uczestniczy (partycypuje) w podziale pozostałych środków pochodzących ze zdarzenia likwidacyjnego proporcjonalnie do posiadanych udziałów.

Przy każdej z wyżej wskazanych preferencji ustaleniom może podlegać kwota gwarantowanego zwrotu, stąd nazwy „1x, 2x, 3x liquidation preference”. Tytułem przykładu, „2x non-participating liquidation preference” oznacza preferencję, w ramach której inwestor powinien otrzymać dwukrotność jego inwestycji albo środki, które przysługiwałby mu proporcjonalnie do posiadanych udziałów, w zależności, która z tych kwot jest wyższa.

Istotne jest spojrzenie na preferencję likwidacyjną z punktu widzenia jej celów. Celem oczywistym jest konieczność zabezpieczenia inwestora przy transakcji wyjścia i zapewnienia mu określonego zwrotu z inwestycji. Często niedostrzeganym jej celem jest zmotywowanie spółki i founderów do poszukiwania jedynie takich transakcji wyjścia, które zaspokoją inwestorów zgodnie z ustalonymi preferencjami, ale także w sposób odpowiedni wynagrodzą pozostałych wspólników i founderów. Należy także pamiętać, że zbyt agresywna preferencja likwidacyjna może odnieść skutek całkowicie odwrotny – spółka może być zobowiązana do zapewnienia inwestorom praktycznie niemożliwego do osiągnięcia zwrotu z inwestycji, przez co motywacja founderów spada praktycznie do zera.

Tag-Along

Drugi rodzaj uprzywilejowania to prawo przyłączenia się do zbycia (tag-along). W swojej istocie sprowadza się do tego, że wspólnik, który sprzedaje swoje udziały, zobowiązany jest do zapewnienia, aby nabywca tych udziałów nabył także udziały wspólnika przyłączającego się do zbycia (beneficjenta prawa tag-along). Jak to zazwyczaj bywa, diabeł tkwi w szczegółach, a głównie w liczbie udziałów, w stosunku do których uprzywilejowany wspólnik może wykonać prawo tag-along, oraz w zakresie dotyczącym podmiotów zobowiązanych do zapewnienia realizacji prawa tag-along.

W kontekście proporcji udziałów, które podlegają prawu przyłączenia, można wyróżnić dwa główne rozwiązania. Zgodnie z pierwszym z nich wspólnik sprzedający zobowiązany jest do zapewniania, aby potencjalny nabywca nabył od uprawnionego wspólnika udziały w stosunku proporcjonalnym do puli udziałów zbywanych przez wspólnika inicjującego sprzedaż. Innymi słowy, jeżeli dany wspólnik (zobowiązany z tag-along) sprzedaje 10% swojego pakietu udziałów, wtedy taki wspólnik musi zapewnić, aby potencjalny nabywca nabył również 10% pakietu udziałów wspólnika uprawnionego z tag-along.

Problem pojawia się wtedy, gdy beneficjentów tag-along jest więcej. W takim przypadku potencjalny nabywca, który pierwotnie był zainteresowany nabyciem przykładowo 10 udziałów, docelowo może być zobowiązany do nabycia wielokrotności tej liczby, co w wielu przypadkach będzie niemożliwe. Ten problem rozwiązuje drugi z mechanizmów, zgodnie z którym liczba udziałów nabywanych przez potencjalnego nabywcę jest niezmienna, natomiast w obrębie tej liczby (porcji udziałów) dostosowywany jest krąg podmiotów, który sprzedaje swoje udziały.

Przekładając to na konkretny przykład, przyjmijmy, że nasz wspólnik inicjujący sprzedaż do zainteresowanego nabywcy zamierza sprzedać 14 udziałów (stanowiących 14% jego pakietu), a wspólników uprawnionych z tag-along jest dwóch i każdy z nich wykonuje takie prawo. Oczywiście przeliczników może być wiele, ale licząc proporcjonalnie, w takim przypadku każdy ze wspólników uprzywilejowanych będzie uprawniony do sprzedaży po 2 udziałów, a liczba udziałów sprzedawanych przez inicjującego wspólnika zmniejszy się z 14 do 10 udziałów. Tym samym, potencjalny nabywca zainteresowany pierwotnie nabyciem 14 udziałów nadal nabędzie 14 udziałów, jednak krąg podmiotów, od których je kupi ulegnie zmianie. To rozwiązanie wydaje się efektywniejsze, w przypadkach, gdy krąg uprawnionych wspólników z tytułu tag-along jest wielu, bo ostatecznie proponowany nabywca nabywa liczbę udziałów, którą pierwotnie zaoferował, a nie jej wielokrotność.

W kontekście drugiego z kryteriów (kręgu osób zobowiązanych do zapewnienia tag-along) standardowym rozwiązaniem wydaje się to, gdzie to founderzy zobowiązani są do zapewnienia inwestorowi, aby w przypadku ich wyjścia udziały inwestorów także zostały uwzględnione (przyłączone) w takiej transakcji. Niepisana zasada VC głosi, że do pewnego etapu rozwoju startupu founderzy nie powinni wyjść ze spółki przed funduszem VC. Founderzy są najistotniejszym aktywem spółki i ich brak w strukturze udziałowej zdecydowanie negatywnie wpływa na jej dalszy rozwój. Dlatego naturalne wydaje się, że w przypadku zastrzeżenia prawa tag-along na rzecz inwestora, osobami zobowiązanymi z tego tytułu będą przynajmniej founderzy. Wszelkie inne konfiguracje, gdzie podmiotami zobowiązaniami są także inni wspólnicy lub inni inwestorzy także są akceptowane przez rynek.

Należy jednak pamiętać, że w przypadku, gdy prawo tag-along zastrzegane jest na rzecz wszystkich i wobec wszystkich, to znaczy, gdy każdy ze wspólników jest zarazem uprawniony i zobowiązany z prawa tag-along, może to prowadzić do niewykonalności tego prawa. Wróćmy do przykładu, gdzie wspólnik uprawniony może przyłączyć się do transakcji zbycia proporcjonalnie do swoich udziałów.

W przypadku prawa tag-along zastrzeżonego dla wszystkich wspólników, w sytuacji gdy wspólnik sprzedaje 51% swojego pakietu (nawet stanowiącego 2% wszystkich udziałów w spółce) taka transakcja teoretycznie mogłaby prowadzić do sprzedaży pakietu kontrolnego w spółce (bo każdy ze wspólników uprawniony byłby do sprzedaży 51% swoich udziałów). Potencjalny nabywca, który oferował nabycie 2 udziałów, zapewne nie byłby gotowy do nabycia takiej liczby udziałów i zrezygnowałby z całej transakcji. Dlatego wskazane jest dokładne zdefiniowanie, kto objęty jest tym zapisem i utrzymywanie tej liczby na niskim poziomie.